实盘配资平台查询

股票配资手机版下载 十大机构论市:地产政策提振预期 A股有望走出一轮慢牛

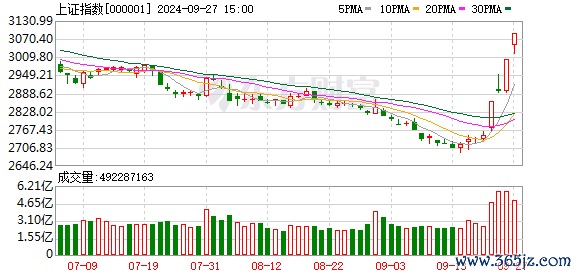

本周沪指下跌0.02%,深证成指下跌0.22%,创业板指下跌0.70%。下周A股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

中信策略:地产政策提振预期 稳步上行态势延续

随着4月经济数据披露,基本面底部已明确,地产政策多线齐发托底地产链,提振下半年经济预期,进一步推升市场风险偏好,萌芽的乐观情绪继续积累,A股市场有望延续稳步上行态势,建议继续围绕绩优成长、低波红利和活跃主题三条主线布局,减少轮动交易博弈,短期重点关注三条主线中与地产链有交集的品种。首先,地产政策多线齐发,政策目标从投资导向转为稳价导向,随着金融支持与限购放开释放需求,预计核心城市房价有望在年中企稳,而随着存量房消化政策接力,地产行业产业困局有望逐步改善。其次,国内经济运行整体稳健,地产政策托底地产链,与政府融资提速一起,将改善投资端压力,提振下半年经济预期,而美国加征关税政治意义大于经济意义,实质影响微小。最后,地产政策多线齐发提振预期,外资回流背后对中国资产更乐观,“国九条”落地逐步改善市场生态,各类投资者乐观情绪将继续积累,A股市场有望延续稳步上行态势。

华西策略:宽信用背景下 A股有望走出一轮慢牛

市场展望:宽信用背景下,A股有望走出一轮慢牛。5月份以来A股港股持续走强,主要是反映内外资对国内“促改革、扩需求”的乐观预期。本次517房地产一揽子新政出台后,再次打开了各地因城施策的空间,新政不仅有利于释放部分需求,更重要的是明确了“化解地产领域风险”的政策信号。后续各地区楼市配套政策有望接续落地、降准降息也具备空间,有利于支撑投资者风险偏好,驱动国内权益市场震荡上行。

兴证策略:地产政策落地后 是核心资产的春天

随着政策落地,地产部门有望逐步企稳。而本轮经济修复或较为温和,而非“V形”反转。在此背景下,核心资产作为各行业中具备竞争优势的标杆龙头,将呈现出明显的超额收益。参考历史经验,每一轮经济、盈利企稳复苏阶段,龙头白马往往率先企稳并迎来修复,以沪深300为代表的大盘指数也多数跑赢全A。随着稳地产政策落地,本轮的经济底部更加明朗,后续随着企业盈利修复,以各行业龙头为代表的核心资产将持续跑赢。

申万宏源:房地产刺激政策集中落地 刺激后的冷思考

房地产刺激政策集中落地,短期地产销售可能有一定改善。但不要怀疑,房地产政策效果持续,是当前最难发酵的宏观预期。市场对已兑现房地产政策的效果有怀疑,但对后续政策持续刺激仍有期待。地产股的高弹性与低持仓直接相关,未来一段时间政策催化密度下降,股价阻力增加是大概率。“总量韧性强于预期,结构持续弱于预期”的市场特征仍将延续。两个占优策略:埋伏高性价比板块,等待轮动机会;积极寻找个股Alpha,弥补行业和市场Beta的不足。结构上,行业beta仍将继续轮动,周期、消费、出口链中的Alpha资产更值得底仓配置。继续关注远期景气反转线索趋于明确的制造业,军工航空链和新能车电池链。继续提示高股息中期占优,港股互联网和消费高股息重估赢在当下。

海通策略:从地产新政看政策发力进展

5月以来A股主要宽基指数创下2月以来新高,但成交额和换手率等情绪指标显示,由于当前宏微观基本面不够扎实,对市场信心也有一定影响。最近一周A股成交额均值为0.85万亿,较2月下旬成交额高点的1.37万亿明显缩量;最近一周A股年化换手率为295%,同样较2月下旬换手率高点的487%下滑明显。此外,回顾过去四次大盘筑底的第一波反弹行情,行情往往持续2-3个月左右、指数涨幅25%-30%左右。本轮行情目前持续3个月,上证综指自低点最大涨幅为20%,沪深300为18%,万得全A为25%。可见从上涨时空来看,2/5以来的行情与历史相比相差已经不大。而当前宏微观基本面不稳固,未来需要持续观察政策力度以及基本面修复的情况,若短期基本面数据验证情况不及预期,股市不排除会出现震荡休整。

中泰策略:如何看待地产与军工板块走向?

上周末我们提示,由于决定下半年市场节奏的最关键变量之一:三中全会的会期提前至7月召开,我们对市场的观点做出相应微调:市场在7月三中全会召开前,整体或将呈现震荡爬坡的强势特征,而过去三年跌幅相对较大的,如:恒生科技,创业板指,地产等或将在本轮反弹中弹性最大。但站在下半年和更长周期角度考虑,如果稳健类资产:央企、港股红利(公用事业)、央企资源(有色等)、中上游设备、黄金、债券等二季度出现调整,则是大投资周期视角下较好的布局期。

东吴策略:春节以来翻倍股画像 哪些方向有望孕育翻倍股?

春节以来,翻倍股表现出四大特征:第一,行情启动前市值越小,涨幅弹性越大;第二,股价上涨以估值贡献为主,但盈利表现也并不差;第三,筹码结构分散,行情启动前后均较少受到机构/外资“青睐”;第四,周期和成长风格占比较高,且主要来自涨价驱动、政策利好、出口景气三个方向。总体而言,高层定调、政策扶持且能够持续看到相关政策落地进展,或具有确定性业绩改善逻辑的中小盘股,更容易诞生翻倍股。

华金策略:震荡偏强 关注顺周期和成长

短期延续震荡偏强趋势,做多窗口开启。(1)分子端:经济修复预期上升。一是地产超预期放松下,销售可能企稳回升:政策从减少供给、刺激需求两方面加速房地产去库存。二是4月份制造业投资、基建投资增速继续回升。(2)流动性:短期可能进一步宽松。一是国内流动性短期可能进一步宽松。二是股市资金继续改善:地产政策大幅放松下,外资短期可能继续大幅流入;风险偏好可能上升,融资、新发基金等流入短期可能上升。(3)风险偏好短期可能上升。一是国内政策短期提升市场情绪;二是地缘风险下降、海外降息预期上升提升全球市场风险偏好。

信达策略:地产股是否反转 决定性因素是什么?

目前较多房地产上市公司估值在0.3-0.7倍PB之间,从长远来看,我们判断房地产行业存量依然还有较大的更新替换需求,后续如果地产行业正常化,战略上估值修复空间较大。但投资者比较困惑的是赔率高,但胜率难定,择时较难。我们认为地产股胜率和择时取决于现金流和销售。这一次房地产销售下降已经3年了,如果不是日本的情形,而是美国的情形,销售也有逐渐底部企稳的可能,这一点还需要时间验证,我们认为当下验证地产企业现金流情况更重要。

华安策略:市场震荡上行大方向不变 配置关注跷跷板效应后资金回流

节后第2周市场表现差异巨大,其中地产链相关板块热点频出、加速上涨股票配资手机版下载,推荐的主线中,农林牧渔继续涨幅居前,工业金属、电力、新质生产力和成长弹性板块受资金存量博弈的跷跷板效应影响,表现中等偏下。地产链表现较强超出我们的预期,但本轮地产链行情可能接近尾声。后市配置上,我们提出来的4条主线仍有配置价值,即:第一条主线是农林牧渔,当下表现较好,且仍是较好中长期配置契机;第二条主线是具备景气或业绩支撑品种,地产跷跷板效应结束后资金有望重新回落。包括工业金属、电力等,这些板块景气度仍高;第三条主线是高弹性成长。军工在市场情绪改善时弹性较大;泛TMT板块等待市场风险偏好进一步提振或重磅催化剂来临;第四条主题是“新质生产力”,关注半导体设备、专用设备、环保设备、工业母机、机器人等方向。